截至 2019 年 12 月底的 12 个月中,澳大利亚葡萄酒对中国市场(包括香港和澳门)的出口额增

长 12%,创下 12.8 亿澳元新高,出口量下滑 17%至 1.42 亿升 (等量于 1580 万箱 9 升装)。平均出口额增长 35%至 8.99 澳元(每升离岸价)。澳大利亚葡萄酒对中国市场的出口总额及平均出口额双双创下了年度新高。

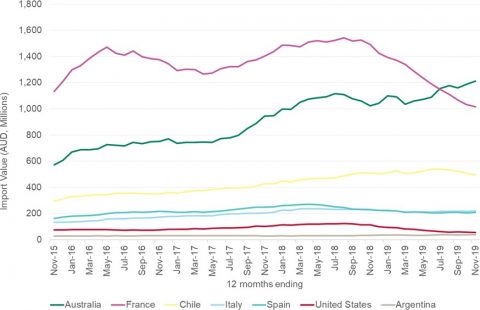

与此同时,中国的葡萄酒进口总额有所下降,不过澳大利亚继续领先于法国,巩固了其作为中国第一大葡萄酒进口来源国的地位(见表 1)。澳大利亚葡萄酒对中国市场的出口额在 2019 年持续增长,而法国则延续了 2018 年的下降趋势。相比于法国占中国进口葡萄酒总额的 29%,澳大利亚则占据了 35%。此外,智利是中国进口量最大的葡萄酒进口来源国,不过进口额位居第三,占比 14%。超过半数进口到中国的智利葡萄酒是散装葡萄酒,澳大利亚在这一部分的占比仅为 15%。

表 1: 七大进口来源国对中国的葡萄酒进口额

随着市场对精品澳大利亚葡萄酒的需求日益增长,截至 2019 年 12 月底的 12 个月中,澳大利亚葡萄酒的出口总额增长了 3%至 29.1 亿澳元。

其中,高价值葡萄酒(价格高于 10 澳元/升)的出口额达到了创纪录的 11 亿澳元。

澳大利亚葡萄酒管理局首席执行官 Andreas Clark 说,澳洲葡萄酒行业致力于增长高价位葡萄酒的出口,而现在的数据也表明他们的战略是成功的。

“澳洲葡萄酒公司在我们的出口市场一直非常活跃,而我们的葡萄酒出口额也实现了连续六年的增长。”他说。

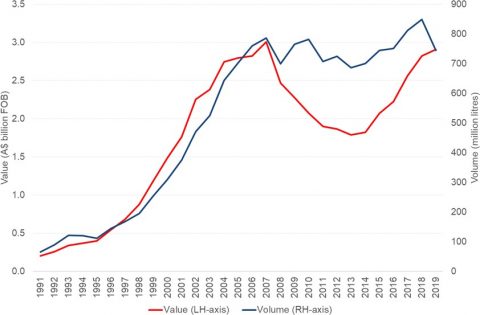

2019 年 12 个月的出口总额达到了该年度第二高的数值,而出口量则接近全球经融危机前的水平。(见表 2)

平均出口额增长了 18%至 3.91 澳元每升(离岸价),是自 2006 年以来的最高值。

“出口量的降低在很大程度上是受到低价位葡萄酒出口减少的关系。2018 以及 2019 年较低的葡萄产量,以及并不富裕的库存量,都意味着相对较少的葡萄酒可供于 2019 年的出口。”Clark 先生 说。

“展望 2020 年,我们预计冠状病毒将对葡萄酒的销售产生影响,特别是对中国市场的影响,但现阶段还很难预测影响的程度。我们首先关注的是中国及其他各地区伙伴的健康,在这之后才会考虑其他可能产生的影响。”他说。

表 2: 历年澳大利亚葡萄酒的出口总量和总额

价格细分

与许多主要市场的趋势一致,低价位的澳大利亚葡萄酒出口额呈下降趋势,高价位的则呈现上升趋势(见表 3)。

价格低于 2.5 澳元/升(离岸价)的澳洲葡萄酒出口额下降最为明显,降低了 17%至 4.63 亿澳

元。

相反,高价位区间的出口额增长最为强劲,10 澳元/升(离岸价)的出口额增长了 22%,达到了

创纪录的 11 亿澳元。从出口额来说,这一部分占据了最大比例,占口总额的三分之一以上,是 2014

年该区域数值的三倍多。

另外一个突出的部分是价格区间在 30 澳元或以上(离岸价)的葡萄酒出口额的增长,凸显了市场对澳大利亚最优质葡萄酒日益增长的需求。

表 3: 不同价格区间的出口额 (百万澳元离岸价)

| Price segment (A$/litre) | MAT December 2019 | Value change | Growth rate |

| $2.49 and under | $463 | ($92) | -17% |

| $2.50 to $4.99 | $812 | ($11) | -1% |

| $5.00 to $7.49 | $381 | $1.70 | 0.40% |

| $7.50 to $9.99 | $162 | ($3.90) | -2% |

| $10.00 to $14.99 | $246 | $13 | 5% |

| $15.00 to $19.99 | $86 | $8.60 | 11% |

| $20.00 to $29.99 | $221 | $3.50 | 2% |

| $30.00 to $49.99 | $146 | $47 | 47% |

| $50.00 to $99.99 | $271 | $84 | 44% |

| $100.00 to $199.99 | $62 | $30 | 91% |

| $200.00 + | $57 | $9.00 | 19% |

| Total value | $2,909 | $89 | 3% |

目的地市场

截至 2019 年 12 月底,澳大利亚葡萄酒共出口至 120 个市场。亚洲成为澳大利亚葡萄酒出口额增长的中心。对东北亚的出口额增长 11%至 13.7 亿澳元,对东南亚的出口额增长 17%至 2 亿澳元。此外,中东地区也出现了增长,涨幅 4%至 3400 万澳元。

出口额最高的五个目的地市场:

- 中国 (包括香港和澳门),增长 12%至 8亿澳元

- 美国,降低 1%至 19亿澳元

- 英国,降低 9%至 52亿澳元

- 加拿大,降低 13%至 83亿澳元

- 新加坡,降低 18%至 05亿澳元